- Groot draagvlak voor verplichting elektronisch betalen bij consumenten en handelaren

- Toch aanvaardt nog 21% handelaren vandaag geen elektronische betalingen

- “Klanten vragen er niet naar” (27%) en “kostprijs” (26%) belangrijkste argumenten om het niet aan te bieden

- 50% van klanten gaat meteen naar andere winkel als er ‘enkel cash’ bordje aan de deur hangt

- Stijgende populariteit betaalapps

- Nood aan bewustmaking van verplichting

Ieper, 29 maart 2022 – Drie maanden voor het aanbieden van elektronisch betalen bij handelaren wettelijk verplicht wordt, stelt leverancier van betaaldiensten CCV de resultaten van een grootschalig onderzoek voor. “Vanaf 1 juli moeten alle handelaren een vorm van elektronisch betalen aanbieden. Consumenten zijn enthousiast en ook het merendeel van de handelaren is helemaal mee. Toch moeten we nog inspanningen leveren om een kleine groep handelaren mee te krijgen die niet zo positief tegen de wetswijziging staan. Er circuleren nog veel misvattingen”, zegt Sam Arckens van CCV. Het bedrijf uit Ieper lanceert een bewustmakingscampagne en stelt een aantal beleidsaanbevelingen voor naar aanleiding van het onderzoek.

De resultaten

CCV peilde zowel bij consumenten als handelaren naar wat ze vinden over elektronisch betalen en hoe ze staan tegenover het verplichte aanbieden van elektronisch betalen.

Nog 21% handelaren zonder elektronisch betalen: Luik is hekkensluiter, Oost-Vlaanderen loopt voorop

Vandaag aanvaardt een grote meerderheid van de Belgische handelaren al elektronisch betalen (79%). Slechts 21% bood op het moment van de bevraging nog geen vorm van elektronisch betalen aan. Geografisch gezien hinkt Wallonië (26% aanvaard niet) achterop op Vlaanderen (18%), met de provincie Luik als regio met het minst handelaren die een vorm van elektronisch betalen aanbieden (33%).

In de provincie Oost-Vlaanderen is de kans het grootst dat je met de kaart kunt betalen: slechts 18% van de handelaren biedt het niet aan. Vlaams hekkensluiter is Limburg, waar nog 24% enkel cash aanvaardt.

“Wanneer we dieper ingaan op het soort handelszaken, dan merken we dat vooral eenmanszaken (29%) het minst vaak elektronisch betalen aanbieden. Ook handelaren die minder dan twee jaar actief zijn, bieden het in 36% van de gevallen niet aan”, zegt Sylvie Vanthomme, die het onderzoek voor CCV begeleidde.

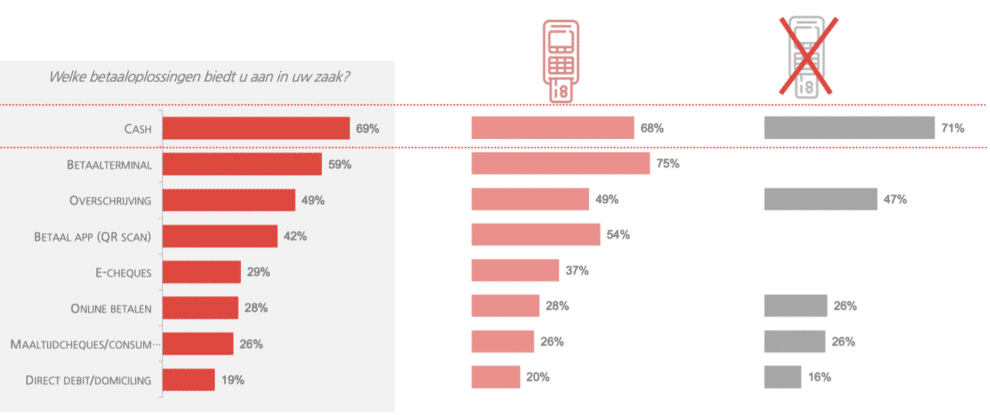

Cash wordt meest aanvaardt, betaalterminal op de tweede plaats

Cash wordt nog steeds het meest algemeen aanvaardt (69%). De betaalterminal volgt op een tweede plaats met 59%. Opvallend is ook de opkomst van het aanbieden van betalen met een betaalapp: wel 42% van de handelaren biedt deze mogelijkheid aan.

CCV peilde ook naar het voorkeursbetaalmiddel van handelaren. Hoewel de aanvaardingsgraad van cash nog steeds hoger ligt, valt de zeer grote voorkeur voor betalingen met de betaalterminal op.

“Eenmaal de keuze voor elektronisch betalen is gemaakt, wordt het direct het voorkeursbetaalmiddel voor handelaren omwille van het gebruiksgemak, de snelheid en de veiligheid”, stelt Arckens.

Slechts 15% van de handelaren die al elektronisch betalen aanvaarden, verkiest cashbetalingen.

Handelaren met een betaalterminal aanvaarden bijna altijd (91%) debetkaarten (Bancontact, Maestro, V-Pay). 81% zegt ook kredietkaarten te aanvaarden (Mastercard, VISA, American Express…). Twee derde van de handelaren aanvaarden elektronische maaltijdcheques of consumptiecheques.

Waarom aanvaarden handelaren geen elektronisch betalingen?

Het onderzoek van CCV wil dieper ingaan op de motivatie van handelaren rond het niet-aanvaarden van elektronisch betalen.

“Twee motivaties steken er met kop en schouder bovenuit. 27% van de handelaren die geen elektronisch betalen aanvaarden, zegt dat hun klanten er niet naar vragen. Een bijna even grote groep denkt dat het te duur is”, zegt Vanthomme. “Nochtans blijkt dat de overgrote meerderheid van de klanten wel verwacht met de kaart te kunnen betalen.”

Afsluiter van de top drie is het argument dat er een bankautomaat in de buurt is.

”Je kan om de hoek geld afhalen”, is inderdaad een bekend gegeven. Maar als we dieper ingaan op de verwachtingen van de consument, dan merken we duidelijk dat die daar geen zin in heeft”, vult Vanthomme aan. “Uit het consumentenonderzoek blijkt bijvoorbeeld dat zeker 30% in dat geval de boodschappen aan de kassa laat liggen en naar een andere winkel gaat.”

Opvallend in de lijst is dat 13% van de handelaren geen elektronische betalingen aanvaardt omdat ze bepaalde inkomstenstromen uit de boeken wil houden.

“Klanten vragen er niet naar”

Het belangrijkste argument van de handelaren ligt niet in lijn met wat de grote meerderheid van de consumenten aangeeft. De duidelijke vaststelling van het consumentenonderzoek is dat bijna twee op de drie klanten het bijzonder vervelend vinden als ze niet met de kaart kunnen betalen in een winkel.

“Meer zelfs: klanten vinden de mogelijkheid om met de kaart te betalen bijna even belangrijk als het productaanbod”, zegt Vanthomme. “Je kan dus wellicht concluderen dat een grote meerderheid van de klanten het als een vanzelfsprekendheid beschouwt dat er elektronisch kan worden betaald. Als dat niet zo is, dan vinden ze dat zéér vervelend.”

Bordje met ‘enkel cash’ bij het binnenkomen? 50% gaat meteen naar andere winkel

Een van de meest opvallende resultaten van het consumentenonderzoek is dat wel 50% van de consumenten die geen cash op zak hebben, dadelijk naar een andere winkel gaan als ze merken dat ze niet elektronisch kunnen betalen.

“Dit bevestigt duidelijk hoe vervelend ze het vinden. Slechts 39% komt later terug nadat ze geld hebben afgehaald. Het zal wellicht zo zijn dat bepaalde winkels met een zeer uniek en specifiek aanbod makkelijker klanten kunnen overtuigen om later terug te komen, maar voor het merendeel van de winkels is dit niet het geval”, besluit Vanthomme.

Bijna een kwart van de bevraagde consumenten geeft aan gewoon online te bestellen, een kleine 17% vraagt of ze een overschrijving kunnen doen met de smartphone.

CCV ging ook dieper in op de vraag wat klanten doen als ze pas aan de kassa merken dat ze niet elektronisch kunnen betalen.

“Eenmaal mensen al de aankopen hebben gedaan in bijvoorbeeld een kledingwinkel, vraagt 41% om de spullen apart te leggen om eerst geld te gaan afhalen. Belangrijker: 30% laat de spullen gewoon liggen en gaat naar een winkel met een gelijkaardig aanbod.”

“Elektronisch betalen is te duur”, maar twee handelaren op drie hebben geen idee van kostprijs

CCV peilde zowel naar hoeveel handelaren denken dat de aankoop van een betaalterminal kost, als naar wat ze denken dat de gemiddelde maandelijkse kostprijs is voor elektronische betaaltransacties.

“De belangrijkste vaststelling? Handelaren die geen elektronisch betalen aanvaarden hebben eigenlijk geen idee van de werkelijke kostprijs”, zegt Vanthomme.

61% zegt niet te weten hoeveel een betaalterminal kost. Zij die wel een gokje wagen, denken dat een toestel gemiddeld €157 kost. De werkelijke aankoopprijs van een toestel ligt vaak wat hoger.

Een ander beeld krijgen we als het gaat over de inschatting van de kostprijs van betaaltransacties. 64% van de respondenten zegt geen idee te hebben. Er wordt geschat dat de maandelijkse kosten gemiddeld € 144 zijn.

“Dit is toch een stevige overschatting van de werkelijke maandelijkse kostprijs. Voor het KMO-segment ziet CCV een gemiddelde maandelijkse kost van € 42. Het equivalent van zo’n 400 debet-transacties. Belangrijk is ook dat handelaren die veel kleine betalingen aanvaarden, geen transactiekost betalen onder de € 5”, verduidelijkt Vanthomme.

“Nog werk aan de winkel om verplichting bekend te maken”

Zeker de handelaren die nu al elektronisch betalen aanvaarden, weten dat de verplichting eraan komt. Belangrijker evenwel is dat 28% van de handelaren die nu nog geen elektronisch betalen aanvaardt, nog niet op de hoogte is.

“Hier schuilt de uitdaging. De verplichting is nakend en bijna een derde van net die handelaren die nog geen elektronisch betalen aanvaarden, is hier nog niet van op de hoogte”, zegt Arckens.

CCV ging ook dieper in op wat de handelaren nu eigenlijk vinden van het verplicht aanbieden. Meest in het oog springende cijfer is dat van de 22% zogenaamde persistent rejecters: de groep handelaren die zelf na de verplichting zullen weigeren om elektronisch betalen aan te bieden. De grootste groep handelaren schaart zich echter achter de stelling “Ik was het niet van plan, maar als het verplicht wordt, dan ga ik het wel doen” (36%). Daarnaast geeft een kwart van de handelaren aan het met tegenzin te zullen doen.

Opvallend is dat de persistent rejectors zich vaker in Vlaanderen dan in Wallonië bevinden.

“Wellicht valt dit te verklaren door het feit dat de penetratiegraad van het elektronisch betalen in Vlaanderen in het algemeen al hoger ligt. We nemen dus aan dat wie het nog niet aanbiedt, daar een uitgesproken mening over heeft”, stelt Vanthomme.

Ook geldt: hoe ouder de handelszaak en hoe minder personeelsleden, hoe groter de kans dat de handelaar in deze categorie valt.

Een heel ander beeld zien we – niet onverwacht – bij de handelaren die wel al elektronisch betalen aanvaarden. Bijna de helft is uitgesproken positief over de verplichting. Slechts 20% blijft een tegenstander van een verplichting. “Dit ligt in lijn met het feit dat, eenmaal handelaren voor elektronisch betalen hebben gekozen, dit hun favoriete betaalmiddel is”, zegt Vanthomme.

Ook consumenten zijn enthousiast over de verplichte invoering. Meer dan de helft is erg blij. Slechts 5% geeft aan dat ze hier niet van wakker liggen omdat ze toch vooral cash betalen.

“Hoewel we hier niet uit mogen concluderen dat slechts 5% van de consumenten enkel cash betaalt, toont dit wel aan dat fan zijn van cash eigenlijk niet bestaat”, stelt Arckens.

Starten met elektronisch betalen

CCV peilde ook naar hoe die handelaren die nog geen elektronische betaaltransacties aanvaarden dit willen aanpakken. Opvallend: 45% heeft geen idee hoe ze eraan moeten beginnen.

Opvallend is verder dat 31% van de starters aangeven dat ze enkel voor een app zouden kiezen. Dat is licht meer de 28% die gewoon een betaalterminal wil installeren. 29% van de handelaren zou kiezen voor zowel een betaalterminal als een oplossing om via een app betaling te ontvangen.

Gevraagd naar het soort betalingen, kiest twee derde voor debet-transacties en 44% voor kredietkaartbetalingen. Dit ligt duidelijk lager dan bij de handelaren die vandaag al kaartbetalingen in de winkel aanvaarden en valt wellicht te verklaren door het feit dat nieuwe handelaren vaker voor een app-oplossing kiezen.

Conclusies en aanbevelingen

“Dit onderzoek toont eerst en vooral aan dat elektronisch betalen ingeburgerd is en in welke mate consumenten verwachten dat ze overal met de kaart kunnen betalen”, zegt Sam Arckens. Hoewel CCV zelf geen voorstander is van de verplichting om elektronisch betalen te aanvaarden, is het duidelijk dat de consument deze wetswijziging wel degelijk ondersteunt. Dit geldt ook in minder mate voor de handelaren (slechts 20% is expliciet tegen).

Een Belgische Betaalvereniging

Een van de uitdagingen voor de overheid en de sector wordt het goed communiceren over de impact van de verplichting. Dat 28% van de handelaren die nog geen elektronisch betalen aanbiedt, niet weet dat de verplichting eraan komt, is een belangrijk aandachtspunt. CCV lanceert zelf een campagne om handelaren te informeren, maar wijst ook op het belang van een ‘Belgische betaalvereniging’ naar Nederlands model.

“Het zou om een aantal redenen goed zijn, mocht de sector een organisatie oprichten die ervoor zorgt dat elektronisch betalen verder kan ontwikkelen in België. Zo’n organisatie is dan het logische aanspreekpunt voor de overheid, kan innovatie stimuleren en de handelaren en consumenten informeren”, zegt Arckens. “Daarnaast zou zo’n betaalvereniging onduidelijkheden in de wetgeving kunnen verhelpen. Dat vandaag in de nieuwe wet staat dat overschrijvingen ook gezien kunnen worden als elektronische betalingen, maakt de afdwingbaarheid van de wet er niet beter op.”

Wat met overschrijvingen?

CCV baseert zich voor dit onderzoek op haar definitie van waar ‘elektronisch betalen’ voor staat.

“Het gaat om betalingen, online via een PSP of fysiek via een betaalterminal, waarbij een klant met een ‘klassiek’ debet- of kredietkaart-betaalschema betaalt. We beschouwen betalingen door middel van een mobiele app, waarbij de handelaar zekerheid heeft van zijn betaling ook tot de categorie elektronisch betalen: denk aan oplossingen als Tap&Go van CCV of bijvoorbeeld Payconiq”, stelt Arckens. “De methode, waarbij klanten in de shop met hun eigen banking app een overschrijving maken naar de handelaar, rekenen we hier niet toe. De reden is eenvoudig: de kassamedewerker heeft meestal geen rechtstreekse toegang tot de bankgegevens van de winkel en kan dus zeer moeilijk controleren of de betaling is doorgegaan.”

CCV wil deze onzekerheid graag uitgeklaard zien voor het ingaan van de regelgeving op 1 juli.

“Los van het feit dat we zelf geen voorstander zijn van de verplichting, vragen we ons af hoe je een verplichting kan controleren als handelaren bij controles kunnen zeggen dat klanten gerust met een overschrijving kunnen betalen. Dit lijkt het initiatief grotendeels uit te hollen”, stelt Arckens.

Verlening van de fiscale aftrek betaalterminals

De aankoop van een betaalterminal is vandaag nog voor 125% fiscaal aftrekbaar.

“We merken dat dit een wezenlijke stimulans is voor handelaren om te kiezen voor de veiligheid en het comfort van deze betaalmethode. Het zou in het licht van de verplichting logisch zijn dat deze maatregel verlengd wordt, zodat we hiermee de persistent rejectors vlotter over de streep kunnen trekken”, besluit Arckens.